《2023纺织业对外投资合作国别指南》西非篇(一)——尼日利亚

引言

2023年11月3日,在第六届中国纺织业“一带一路”大会上,中国纺织工业联合会市场部、国际贸易办公室以及中国国际贸易促进委员会纺织行业分会共同发布了《2023纺织业对外投资合作国别指南》。该指南针对全球20个国家的投资环境进行了介绍和分析,为纺织企业开展“一带一路”合作提供了信息指引。

中国化学纤维工业协会官网和微信公众号将陆续转载系列报告,为行业企业的"一带一路”合作和双循环高质量发展带来启发。

国家概况

地理环境

尼日利亚位于西非东南部,东邻喀麦隆,东北与乍得相望,西邻贝宁,北邻尼日尔,南濒大西洋几内亚湾。国土面积92.4万平方公里,边界线长约4035公里,海岸线长约800公里。地势北高南低,境内河流众多。属热带季风气候,全年分为旱季和雨季,年平均气温为26~27℃。属东1时区,首都阿布贾时间比北京时间晚7个小时。

自然资源

尼日利亚是非洲第一大、世界第十大产油国,已探明石油储量可继续开采50年,但国内炼油能力较弱,约85%国内成品油消费依赖进口。已探明天然气储量位居非洲第一、世界第八位,可继续开采上百年。尼日利亚也是西非唯一产煤国,但由于主要使用天然气能源,煤炭产量逐年下降。水资源丰富,但因水处理技术落后及设备短缺等原因,饮用水供应紧张。

基础设施

尼日利亚运输以公路为主,全国公路总长为19.5万公里,东南部、西北部路况较差,目前与周边国家尚未形成具有规模的公路网络。铁路总长4332公里,运输能力不强。现有机场37个,其中国际机场5个,已开通与中国广州直航航班。现有主要海港9个,港口设备较先进,其中拉各斯港是西非最繁忙、最大的海运港口。尼日利亚供电能力不足,电力供应不稳定,断电问题突出,97%以上的企业需要自备发电机发电。

人口分布

尼日利亚现有人口2.2亿,是非洲第一人口大国,约半数人口分布在南部沿海地带和三角洲地区,约70%的人口从事农业生产。全国劳动人口约为6224万,占总人口30.2%。。官方语言为英语,此外全国还有500多种部族语言。

宏观经济

尼日利亚是非洲第一大经济体,油气业是最重要的经济增长来源,农业、通讯业、金融业、制造业也是重要的支撑行业。2022年,尼日利亚国内生产总值(GDP)为4773亿美元,经济总量位列全球第28位,人均GDP为2237美元。世界银行《2020年营商环境报告》显示,尼日利亚在190个参评的国家和地区中排名第131位。联合国《2023世界投资报告》显示,2022年尼日利亚外国直接投资流出1.9亿美元,投资存量为882亿美元,银行、金融和石油天然气行业是外商主要投资领域。中国商务部《2021年中国对外直接投资统计公报》显示,2021年中国对尼日利亚直接投资额为2亿美元,投资存量为27亿美元。

纺织产业现状

产业规模

尼日利亚的现代纺织业起步于上世纪五十年代,曾在工业发展初期占据重要地位。在上世纪七八十年代的纺织业繁荣时期,拥有180多家纺织工厂和40万从业人员,所拥有的纺织机械数量超过了撒哈拉以南非洲国家的总和,生产了西非50%的纺织品,是非洲第二大纺织品生产国。之后,尼日利亚棉花种植和生产能力日趋微弱,纺织业生产设备不足,总体生产成本较高,加上电力供应不稳定、进口纺织品走私猖獗、融资成本高企等原因,纺织业国际竞争力不断下滑,纺织厂纷纷停运,截至2009年,仅剩不到50家纺织企业还在运行。如今,本土纺织产业运营艰难,发展几近停滞。

2019~2020年间,尼日利亚央行支付440亿奈拉促进纺织产业复苏,为棉花、纺织和服装部门(CTG)创造了62万余个直接和间接就业机会,促进军警部门与当地纺织品制造商合作,支持一些濒临倒闭的纺织企业重新复苏。但从效果看,仅有棉花生产得到一定恢复,轧棉厂数量从2019年的8家增加至2020年的25家,轧棉厂产能利用率提升至51%,棉农人数上升至13.4万人。

国际贸易

尼日利亚纺织产业对外贸易规模较小,进出口总额不足2亿美元,出口以棉花为主,进口产品较为分散。根据尼日利亚国家统计局数据,2022年,尼日利亚纺织品服装(海关HS编码50~63章纺织原料、纺织品及服装)出口额仅为472万美元,主要出口市场是巴基斯坦、葡萄牙、加纳、塞拉利昂,其中巴基斯坦占出口总额的62%,棉花是主要出口产品,占纺织品服装出口总额的75%。同期,纺织品服装进口额为1.1亿美元,中国是尼日利亚第一大进口来源国,约占进口总额的47%,其次是日本、印度、马来西亚等。进口产品较为分散,化纤短纤及织物,絮、毡、无纺布,针织服装三大类产品所占比重均为20%左右。

产业布局

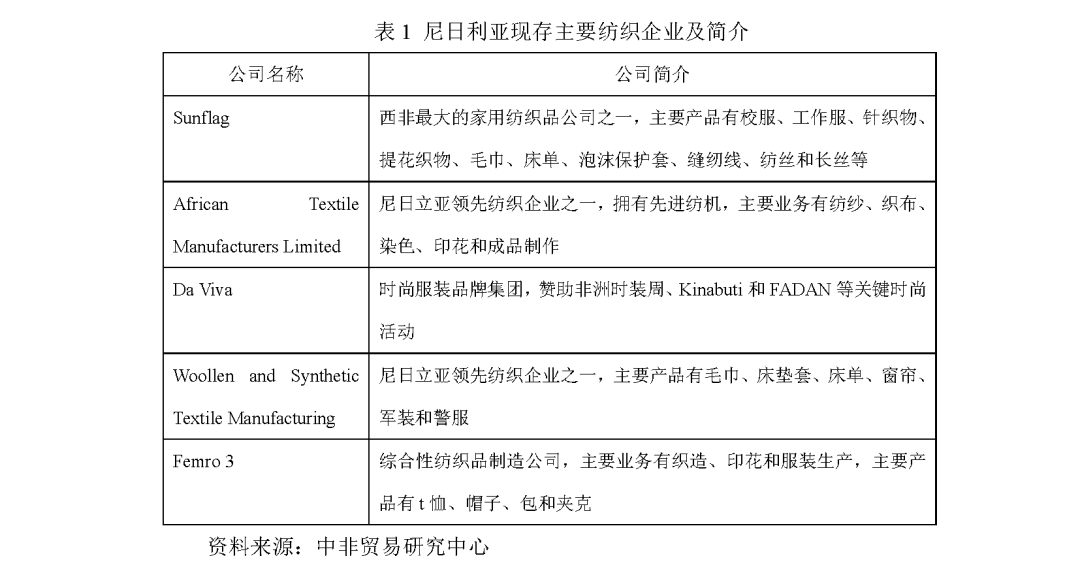

尼日利亚纺织企业大多集中在港口城市拉各斯及其周边区域。邦德克里克工业园始建于2014年,以纺织为主要产业。现存较大的纺织公司有Sunflag、African Textile Manufacturers Limited、Da Viva、Woollen and Synthetic Textile Manufacturing、Femro 3等,公司简介见下表。

贸易投资政策

对外贸易政策

尼日利亚于1995年加入世界贸易组织(WTO),是西非国家经济共同体(ECOWAS)、发展中国家全球贸易优惠制(GSTP)、非洲大陆自由贸易区(AfCFTA)成员。享有美国《非洲增长和机遇法案》(AGOA)待遇,绝大部分产品在美国市场享受零关税进口优惠政策。目前,尼尚未与其他国家或地区签订双边自由贸易协定(FTA)。

尼日利亚采用关税升级措施鼓励本国工农业生产。对生产用基本原料和生产资料(包括生产设备)的进口征收低关税,对工业制成品、食品、消费品和奢侈品进口征收高关税。2010年起,政府禁止进口 二手服装。

投资优惠政策

尼日利亚与中国、芬兰、西班牙、意大利、德国、罗马尼亚、韩国等15个国家和地区签订双边投资协定。根据尼日利亚投资促进委员会法案相关条款,尼日利亚对外资进入实行统一的优惠政策,无双重标准。对包括制造业在内的69个细分产业/产品授予先锋地位,属于投资先锋产业的企业能够享受5年所得税免税期,在经济落后地区可享受7年免税期,棉纱及人造纤维生产属于上述先锋产业。除此以外,投资优惠政策还包括:

(1)劳动力密集型企业可以获得税收减免优惠。雇用1000人及以上的企业可减免15%的税收;雇用200人及以上的企业可减免7%的税收;雇用100人及以上的企业可减免6%的税收。

(2)制造企业进口原材料生产后再出口,享受退还60%原料进口关税待遇;保税区内的制造业企业进口原材料和中间产品用于再出口生产,享受免税优惠;出口创汇企业凭相关证明享受出口补贴;政府设立出口发展基金为私营出口企业提供开办初期的费用支持。

(3)内部建立培训设施的企业可享受2%的税收减免,从事本地生产的企业可以享受10%的税收减免,达到本地原材料使用最低标准的企业可享受20%的税收减免,期限均为5年。

(4)经济合作区内的企业可享受更多优惠政策,如免除各级政府税费、进口原材料关税、增值税等有关税收,外资投资股本可随时撤出,签证配额不受限制,产品可自由销往全国各地以及24小时电力供应,一站式服务,园区内不得罢工等。

(5)从事研究和开发的企业可享受税收优惠。若研发项目在尼日利亚境内且与业务密切相关,研发费用的12%免于征税;若使用尼日利亚原材料从事研发,研发费用的14%免于征税;若企业从事长期研究,研发费用视为资本支出并免于征税。

(6)投资于经济落后地区的企业可享受7年免税优惠及资本折旧补贴。鼓励投资政策比较集中的地区主要为首都阿布贾、第一大城市拉各斯以及三角州产油区。

(7)如果制造业企业将资本用于扩大再生产,包括扩大生产能力、提升生产设备现代化水平以及相关产品的多样化经营,企业可以获得再投资补贴。

外汇管理

2015年之后,尼日利亚采取严格的外汇管制措施,外汇汇出受很多限制,对外资企业正常运营发展造成较大影响。目前,尼日利亚对包括部分纺织服装产品在内的41类产品实施禁止进口购汇政策,进口商不得从外汇市场获得进口这些产品所需的外汇。

中国与尼日利亚纺织业合作情况

中国与尼日利亚于1971年建交,2005年两国元首就双方建立战略伙伴关系达成共识,2018年两国央行签署了双边本币互换协议,2021年两国建立中尼政府间委员会机制。尼日利亚是中国在非洲的第一大工程承包市场、第二大出口市场、第三大贸易伙伴和主要投资目的地国。2022年,中尼双边贸易额为239亿美元,其中纺织服装产品是我国对尼出口的主要商品之一。

中尼两国的纺织业投资合作尚处于起步阶段,中国商务部数据显示,2013年至今,中国对尼日利亚纺织产业投资金额不足1000万美元。中资企业在尼建设的莱基自贸区(位于拉各斯州)是中国政府批准和支持的“境外经贸合作区”,产业涉及服装贸易。

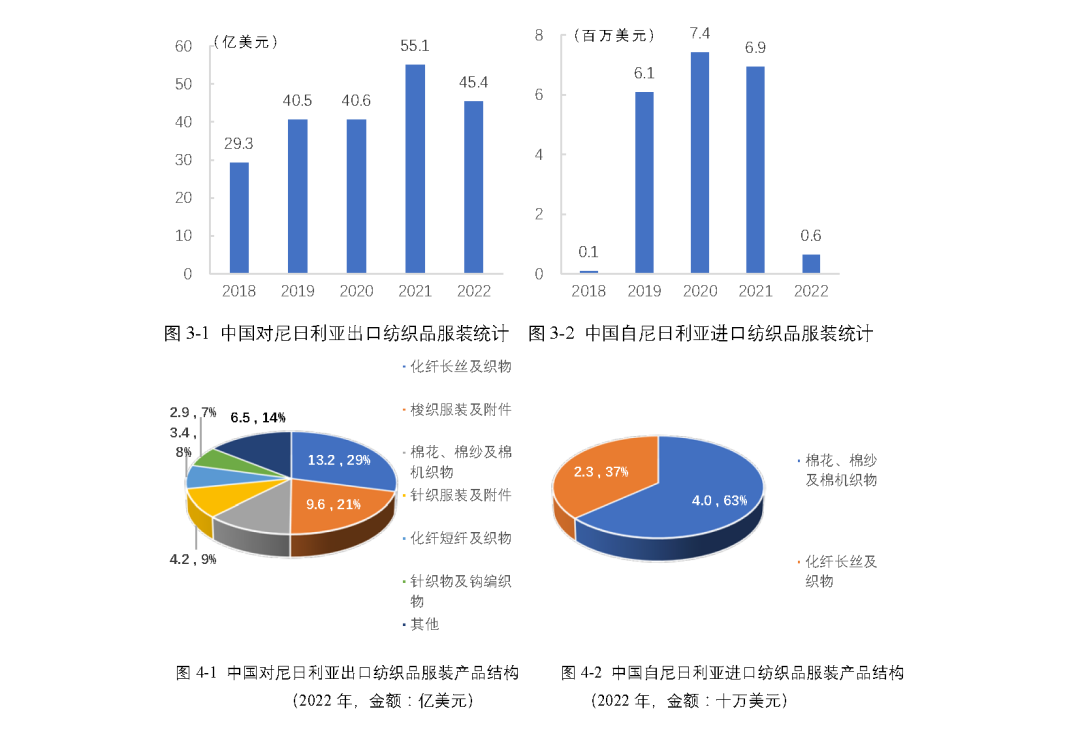

根据中国海关统计,2022年,中国与尼日利亚纺织品服装进出口总额为46亿美元,中国对尼出口额为45.4亿美元,自尼进口额仅为60万美元,尼贸易逆差较大。中国对尼主要出口产品为化纤长丝及织物(占比29%),梭织服装(占比21%),棉花、棉纱及棉机织物(占比12%);自尼进口产品仅有棉花、棉纱及棉机织物(占比63%),以及化纤长丝及织物(占比37%)。

小结及建议

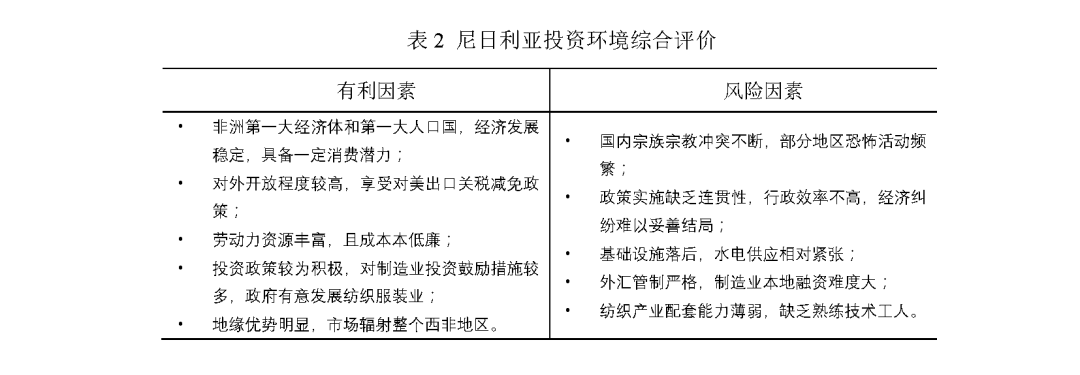

(1)尼日利亚是非洲第一大经济体和第一人口大国,经济发展相对稳定,年轻人口占比大,纺织品服装消费容量具备增长条件,是中国在非洲最重要的纺织品服装出口市场之一。地理位置可辐射西非、中非和北非大部分市场,作为纺织品服装贸易中转站区位优势明显。

(2)对外开放程度整体较高,政府发展棉纺、化纤等纺织产业链上游环节的意愿较强,对纺织产业外国投资持欢迎态度,且拥有数量充足且成本相对低廉的劳动力,对美国出口纺织品服装享受关税减免政策,为在当地发展出口加工型企业提供了较好环境。考虑要素条件及政策环境,尼日利亚在发展棉纺织、服装加工等领域具有一定投资条件。

(3)尼日利亚政策波动性大、恐怖活动频繁、工会力量强大、外汇管制较严均投资风险因素,且其供电、供水等基础设施落后,技术性劳动力缺乏,行政成本高等困难问题现实存在,投资者需做充分考量,并合理规划设计自备电厂等配套设施。

特别声明:

本系列对外投资合作国别指南之知识产权为中国国际贸易促进委员会纺织行业分会专属所有。未经许可,禁止进行转载、摘编、复制。

温馨提示:

上述报告涉及数据截至2023年11月3日,如发现文章内容错漏或需要更详尽的尼日利亚投资相关信息,欢迎致电联盟秘书处沟通交流。联系方式请见下图:

(信息来源:中国纺联国贸办)