《2023纺织业对外投资合作国别指南》北非篇(二)——摩洛哥

引言

2023年11月3日,在第六届中国纺织业“一带一路”大会上,中国纺织工业联合会市场部、国际贸易办公室以及中国国际贸易促进委员会纺织行业分会共同发布了《2023纺织业对外投资合作国别指南》。该指南针对全球20个国家的投资环境进行了介绍和分析,为纺织企业开展“一带一路”合作提供了信息指引。

中国化学纤维工业协会官网和微信公众号将陆续转载系列报告,为行业企业的"一带一路”合作和双循环高质量发展带来启发。

北非篇(一)——摩洛哥

一、国家概况

地理环境

摩洛哥位于非洲大陆西北端,扼守直布罗陀海峡与西班牙相望,国土面积45.9万平方公里(不包括西撒哈拉26.6万平方公里),海岸线1700多公里,是连接欧洲、中东和非洲的枢纽。境内主要为地中海型气候,夏季炎热干燥,冬季温和湿润,沿海平原常年气候宜人,享有“北非花园”的美誉。

自然资源

摩洛哥水资源短缺,石油、天然气等能源对外依赖度达90%以上,是北非地区少数缺乏化石燃料资源的国家。矿产、风能、太阳能等资源丰富,磷酸盐储量约占世界储量的75%,油页岩储量超过1000亿吨,2020年世界最大的光热电站—努奥项目在摩洛哥瓦尔扎扎特的沙漠落成,三期项目发电装机总量500兆瓦,有效缓解了当地电力供应紧张的局面。

基础设施

摩洛哥基础设施较完善,陆路交通发达,道路状况在非洲国家名列前茅,公路连接毛里塔尼亚和阿尔及利亚两个国家。铁路网相对发达,2018年底非洲首条高速铁路丹吉尔—盖尼特拉高铁顺利通车。摩洛哥海岸线长,港口运输条件优越,拥有包括地中海地区最大的集装箱港—丹吉尔地中海港在内的43个港口。全国共有18个国际机场,2020年摩洛哥皇家航空公司开通北京至卡萨布兰卡的直飞航线。

人口分布

摩洛哥总人口为3667万人,城镇化率为62.4%,首都拉巴特人口约60万。国内第一大城市和经济中心卡萨布兰卡人口370万,拥有全国1/3的工业企业和55%的生产企业。摩洛哥劳动力人口为1400万,年龄中位数为29岁,20~34岁人口有900万,人力成本具有竞争力。政府重视教育普及化,劳动人口素质相对较高。官方语言为阿拉伯语和柏柏尔语,通用法语。

宏观经济

摩洛哥是非洲第五、北非第三大经济体,经济发展基础较好,经济结构以服务业为主,旅游业、磷酸盐出口、侨汇是主要经济支柱,2000~2019年年均经济增速超过3%。近年来,工业发展势头良好,汽车、纺织服装等产业规模持续扩大。2022年国内生产总值(GDP)1428.7亿美元,人均GDP 3900美元。世界银行《2020年全球营商环境报告》显示,摩洛哥营商环境在全球190个经济体中排名第53位;在北非地区居首位,在非洲位列第三,近年来政府不断改善投资环境以吸引外国投资。联合国贸发会议《世界投资报告》显示,2022年摩洛哥吸引外国直接投资21.4亿美元,在非洲国家中排名升至第5位。

二、纺织产业现状

产业规模

纺织服装行业是摩洛哥重要的传统支柱产业和工业部门中最大的就业产业,现有纺织服装企业1600多家,从业人员22万人,纺织服装业产值占GDP的15%,生产产品超10亿件;纺织品服装出口额达66亿美元,占全国出口额的1/4。纺织产业链以服装出口加工为主体,主要为欧洲零售商等提供快时尚服装代工。西班牙的INDITEX是摩洛哥纺织服装企业的最重要的客户,该公司在摩洛哥的订单数量近年来逐年提升,法国、意大利、西班牙等国的其他一些知名品牌也都在摩洛哥进行加工生产。

国际贸易

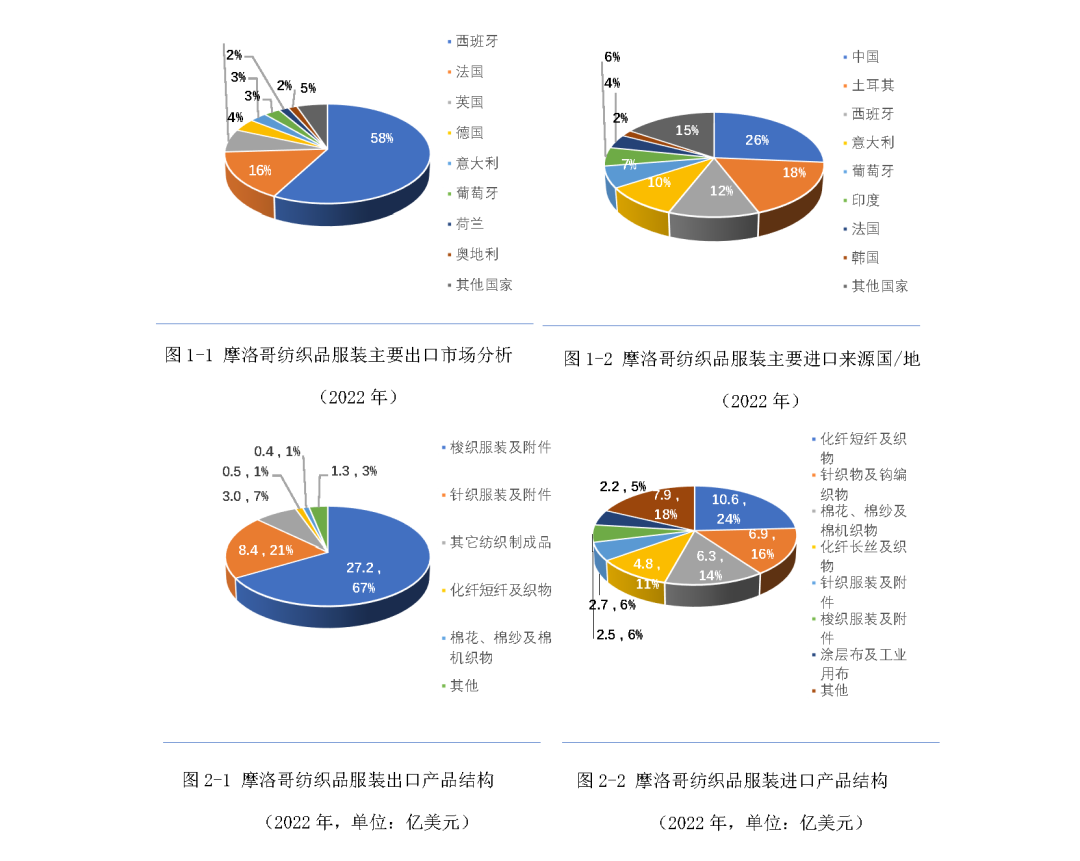

摩洛哥是非洲到欧盟第一大成衣出口国,根据摩洛哥外汇管理局数据,2022年摩洛哥向全球出口纺织品服装40.9亿美元,主要出口市场是西班牙,2022年摩洛哥对其出口纺织品服装23.7亿美元,占比为57.9%,其他主要出口市场还包括法国(占16.1%)、英国、德国、意大利和葡萄牙等欧洲国家。出口产品中88%为服装,多采用来料加工方式,以梭织服装为主,2022年出口额达27.2亿美元,占其纺织品服装总出口额的67%,其次为针织服装,占21%。

2022年,摩洛哥从全球进口纺织品服装43.9亿美元,主要进口自中国(11.6亿美元,占26.4%)、土耳其(7.8亿美元,占17.8%)、西班牙(5.2亿美元,占11.8%)和意大利等国。主要进口产品为化纤短纤及织物(占24%),针织面料(占16%),棉花、棉纱及棉机织物(占14%),化纤长丝及织物(占11%)等。

三、贸易投资政策

对外贸易政策

为促进对外贸易,摩洛哥近年与欧盟、美国、土耳其、突尼斯、埃及、约旦和阿联酋等国家和地区达成一系列自由贸易协定。截至目前,摩洛哥已签署的自由贸易协定和优惠贸易安排覆盖50多个国家和地区、25亿人口市场,也是唯一与美国签署自贸协定的非洲国家。由于以上优惠贸易安排,摩洛哥纺织服装产品出口到欧盟、美国均享有零关税政策。2019年,摩洛哥加入非洲大陆自贸区,并与西非国家经济共同体、南美南方共同市场、加拿大和俄罗斯商谈自由贸易协定事宜,为其扩大出口和对非合作提供了广阔的市场和宽松的贸易环境。

投资优惠政策

摩洛哥政府将吸引外资作为发展经济的重要战略,纺织业是其鼓励外国投资的重点产业之一。根据摩洛哥《投资法》制订的鼓励和促进投资优惠政策,该国对投资额超过1亿迪拉姆(约7200万人民币)或创造250个就业岗位的投资项目,将提供购买土地、建设基础设施、人员培训等方面的补助优惠政策;对货物和服务出口企业提供5年免缴公司税、5年后减半缴纳公司税的优惠待遇。此外,摩洛哥实行投资项下外汇(包括利润)足额自由出入的政策,对外国投资没有比例限制。

摩洛哥政府对丹吉尔、德图安、乌吉达、盖尼特拉、非斯、梅克内斯、拉巴特、卡萨布兰卡、马拉喀什、阿加迪尔等10余个“工业加速区”实行比全国其他地区更为优惠的税收政策。自2021年1月1日起,在摩洛哥新成立的公司前5年内减免企业所得税;自第6年起,工业加速区内企业征收15%的公司所得税,第20年后按照新的税收优惠政策征税。此外,投资者在工业加速区内还享有简化行政手续,资金自由进出,简化海关、商检程序等。工业加速区其他优惠税收待遇还包括:免进口关税、进口环节增值税,免生产和消费税、出口税,企业建立、增资、扩大规模、企业购买土地免缴注册税和印花税,免缴营业税、城市税15年,外国投资者的股份及类似收益免纳税,来自外国及其管辖地区的货物免缴增值税等。

摩洛哥丹吉尔工业加速区是近年来摩洛哥政府重点打造和推荐的免税区,各项设施比较完善,地理位置优越。目前该工业加速区内已经有500余家公司入驻, 40%为工业企业,主要涉及冶金电子机械、纺织、皮衣皮革、化工等行业。需要注意的是,对于出口加工贸易,在摩洛哥加工贸易增值率超过40%才被视为摩洛哥产品,由摩洛哥工商会或海关出具原产地证明,方能规避贸易关税壁垒进入欧美市场。免税区内生产最终产品中的85%必须出口,其他15%可在完税后在摩洛哥国内市场销售。

外汇管理

摩洛哥货币为迪拉姆(MAD)。迪拉姆汇率由欧元和美元组成的货币篮子决定。人民币与迪拉姆不可直接兑换。摩洛哥属外汇管制国家,外币账户中的外汇入账后,即自动兑换成迪拉姆,提取外汇时,外国个人或企业需向摩洛哥银行购买外汇。摩洛哥企业或个人进口商品或服务,或支付其他国际杂费,需向银行申购外汇。外国自然人或法人,以及在国外定居的摩洛哥人,在摩洛哥投资所取得的收益、分红、利息等收入,缴税后可自由汇出,不受数额及时间的限制。根据摩洛哥出入境和外汇管理相关规定,旅居摩洛哥的外国侨民(拥有摩洛哥长期居留权)出入境,每人每次携带的迪拉姆不得超过2万(约合2000美元),每个自然年不得超过4万迪拉姆。

四、中国与摩洛哥纺织业合作情况

摩洛哥是首个加入“一带一路”的马格里布联盟国家,在“一带一路”倡议引领下,中摩两国经贸合作不断发展。当前,摩洛哥是中国在非洲的第十大贸易伙伴,中国是摩洛哥第三大贸易伙伴、第二大进口来源国。根据中国海关统计,2022年中摩双边出口及进口货物贸易额分别为57.4亿美元和9.1亿美元,其中纺织品服装出口额及进口额分别占中国对摩出口及自摩进口贸易额比重的13.2%和7.8%。

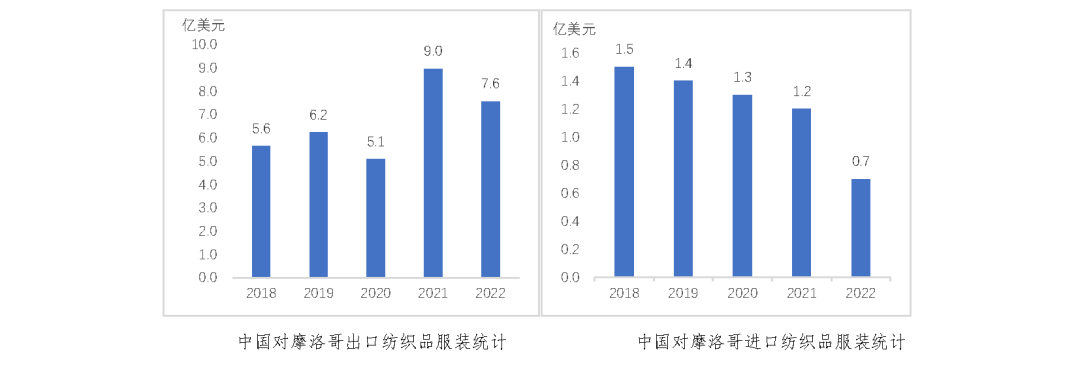

2022年中国对摩洛哥出口纺织品服装7.6亿美元,主要出口产品包括针织面料(占比26.8%)、化学纤维纱线及面料(化纤短纤及长丝纱线、织物合计占比39.5%)等;同期,中国从摩洛哥进口纺织品服装0.7亿美元,主要进口产品为针、梭织服装及衣着附件,合计占比达99%。

五、小结及建议

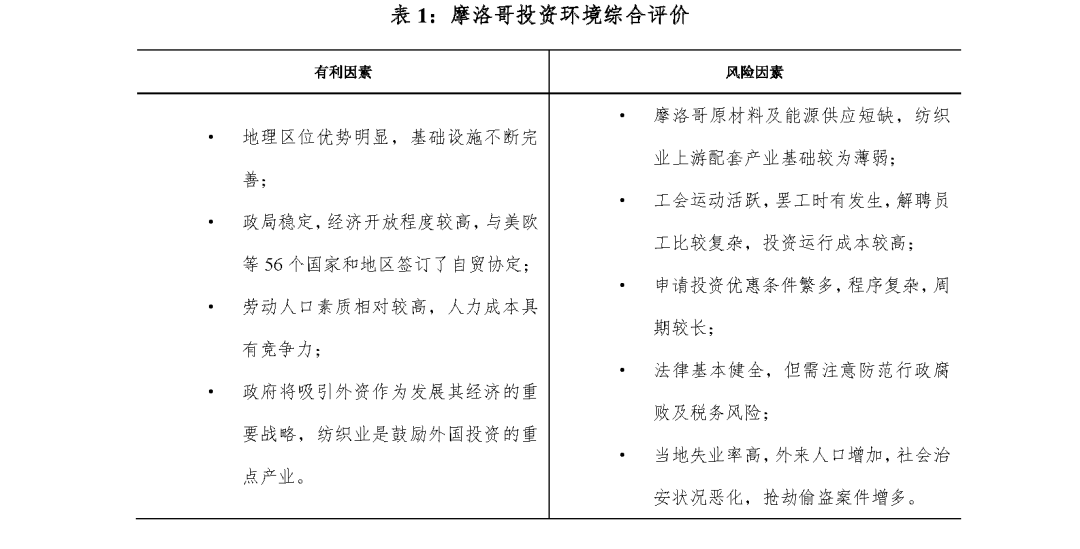

(1)摩洛哥作为北非地区营商环境较好的国家,政治稳定、位置优越、基础设施完善、经济开放程度高,政府将吸引外资作为经济发展的重大战略,颁布一系列投资优惠政策,积极鼓励和便利外国投资。

(2)纺织服装业是摩洛哥重要的传统支柱产业,主要面向欧洲市场,与一些国际品牌具有良好采购合作关系。与欧盟和美国均签有自贸协定,纺织服装产品享受零关税进入欧美市场优惠,有条件成为中国纺织服装企业通过海外布局进入欧美市场的平台。

(3)摩洛哥原材料及能源供应短缺,制造业及配套产业基础较差,纺织业出口产品多采用来料加工方式,原材料和半成品依赖进口,缺少上游产业链配套,在纺纱、织造及印染等领域与我国纺织业存在合作潜力,投资企业可考虑自主配套上游加工环节。

(4)摩洛哥人力资源相对丰富,成本比周边的葡萄牙、捷克共和国、波兰等国家更具优势,非熟练生产工人的工资仅为波兰的一半,熟练工和质量控制专员工资也比波兰低25%。需要注意的是,根据摩洛哥《劳动法》规定,到摩洛哥投资的外国公司雇用本地员工的比例不得低于70%。

(5)摩洛哥对在工业加速区投资企业给予的优惠政策力度较大,出口加工型投资项目尽量选择在工业加速区设厂,但需注意原产地规则,本地加工增值率超过40%才能被视为摩洛哥原产而免关税进入欧美市场。

特别声明:

本系列对外投资合作国别指南之知识产权为中国国际贸易促进委员会纺织行业分会专属所有。未经许可,禁止进行转载、摘编、复制。

温馨提示:

上述报告涉及数据截至2023年11月3日,如发现文章内容错漏或需要更详尽的摩洛哥投资相关信息,欢迎致电联盟秘书处沟通交流。联系方式请见下图:

(信息来源:中国纺联国贸办)