2009年上半年粘胶行业经济运行分析及下半年运行预测

2009年上半年粘胶纤维行业主要表现为原料及化工原材料价格平稳,产品价格稳中有升,市场需求较旺,长丝出口形势平稳,库存数量大幅减少,基本保持产销两旺的良好势头,短纤生产已基本摆脱亏损局面,长丝生产亏损额大幅下降。从以下几个方面的统计数据中可以进一步的了解。

一、1-6月基本情况

1 总量增长情况

表1 1-5月份实际产量及1-6月预计情况

▲根据国家统计局2009年1-5月化纤浆粕和粘胶纤维生产数据统计,较去年同期分别增长5.36%和7.33%,预计1-6月份浆粕产量75万吨,纤维产量72万吨,。

2 价格变化情况 (表中价格为市场销售平均价)

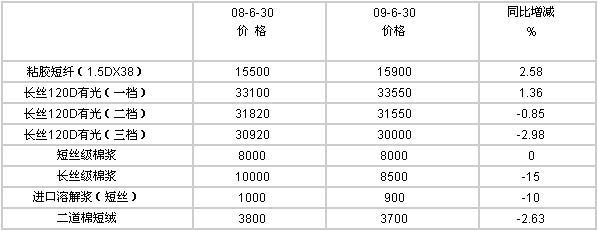

表2 2008年6月底粘胶纤维主要产品及原料价格对比

单位:美元、元/吨

▲ 从以上数据看当月原料价格较去年同期有一定的下降幅度,纤维价格略有上升,说明纤维产品盈利空间增强,亏损局面有所改变。但从上半年走势看,其基本保持上升趋势。

2009年1-6月二道棉短绒价格与去年同期比较曲线图

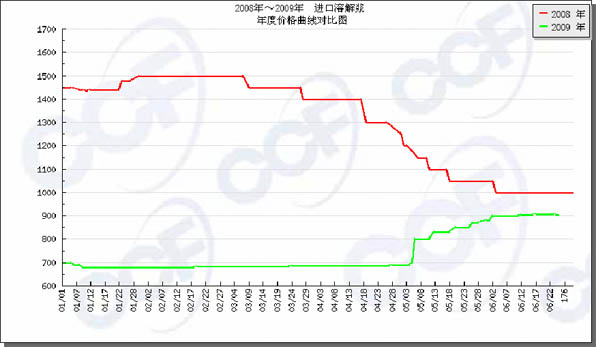

2009年1-6月进口溶解浆价格与去年同期比较曲线图

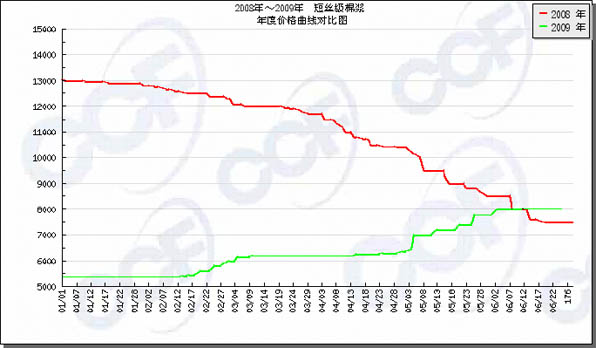

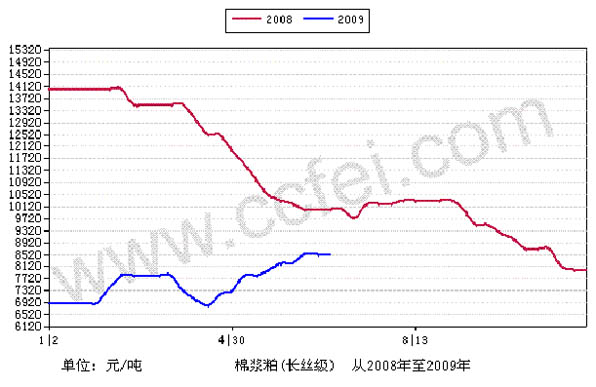

2009年1-6月棉浆粕价格与去年同期比较曲线图

$next$

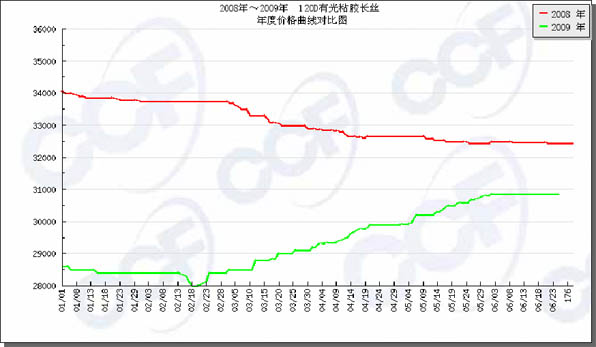

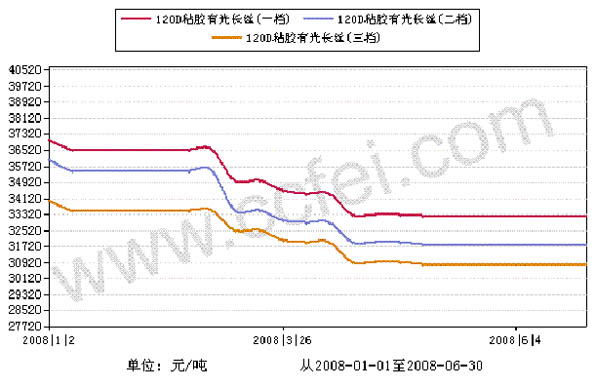

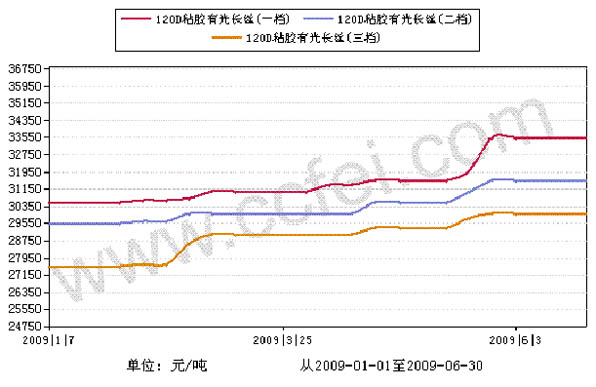

2009年1-6月120D有光长丝价格与去年同期比较曲线图

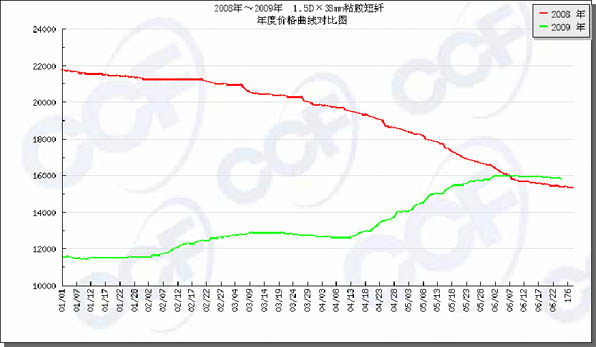

2009年1-6月1.5DX38mm粘胶短纤价格与去年同期比较曲线图

3 原料及粘胶纤维进出口情况

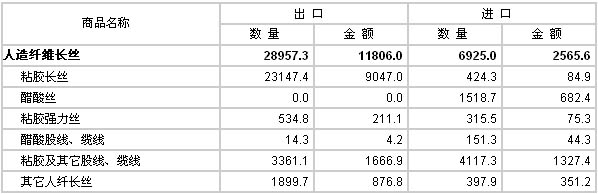

表3 2009年1-5月粘胶纤维及原料进出口数量统计

单位:万吨

▲ 从原料进口情况看,人纤木浆进口继续保持较大数量, 预计全年将继续保持着60万吨以上。棉短绒数量减少较大,与价格及品质有关。

▲ 从粘胶纤维进出口情况看,总量有所减少,长丝出口小幅增长,短纤出口下降幅度较大,说明粘胶长丝有较强的国际市场竞争力,短纤国内需求较旺。估计6月份进出口量仍将保持这种趋势。

表4 人纤原料进出口统计

2009年1-5月 单位:吨 万美元

表5 人纤原料进口均价同比统计

表6 粘胶短纤维进出口统计

2009年1-5月 单位:吨 万美元

$next$

表7 粘胶短纤进口分国别进口:

单位: 吨 万美元

表8 粘胶短纤进口分贸易方式 :

单位: 吨 万美元

表9 粘胶纤维长丝进出口统计

2009年1-5月 单位:吨 万美元

表10 粘胶长丝出口主要国家情况

单位: 吨 万美元 美元/吨

▲ 从长丝主要出口国家出口数量看,韩国需求略有下降,印度大幅增长。出口价格印度下降幅度较大,与原料的价格较低有关。

4 开工率

▲ 按粘胶月生产能力15.2万吨,2009年1-6月份预计产量72万吨计,粘胶纤维生产企业开工率约为78.95%,其中短纤高于长丝。

5 库存1.33

表111.产品产产品库存表品

表12产 产品产销率表品

|

产销率

品种 |

当月% |

累计% | ||

|

5月 |

去年5月 |

1-5月 |

去年1-5月 | |

|

粘胶短纤 |

101.97 |

95.77 |

105.90 |

91.31 |

|

粘胶长丝 |

100.79 |

93.87 |

109.10 |

89.52 |

▲ 从粘胶生产产销率统计数据看,同比有大幅提高,说明行业销售情况较好,企业库存减少。

二、行业投资情况

表13 2009年1-5月 行业投资情况表 单位:万元

|

行业 |

实际完成投资 |

施工项目数 |

新开工项目数 |

竣工项目数 |

实际完成投资比去年同期增长(%) |

施工项目数比去年同期增长(%) |

新开工项目数比去年同期增长(%) |

竣工项目数比去年同期增长(%) |

|

纤维素纤维原料及纤维制造 |

245921 |

72 |

40 |

16 |

9.12 |

14.29 |

21.21 |

77.78 |

|

化纤浆粕制造 |

83297 |

19 |

9 |

4 |

29.81 |

-13.64 |

-35.71 |

100.00 |

|

人造纤维(纤维素纤维)制造 |

162624 |

53 |

31 |

12 |

0.88 |

29.27 |

63.16 |

71.43 |

▲ 根据国家统计局(500万元及以上固定资产投资项目)行业投资数据显示,浆粕行业投资节奏放缓,纤维投资项目在加快进度。

三、行业经济效益和运行情况

1、行业运行质量

表14 纤维素纤维制造行业运行指标对比表

|

|

2009年1-5月 |

去年同期 |

同比增减 |

|

一、 偿债能力指标 |

|

|

|

|

资产负债率 % |

57.20 |

56.37 |

0.83 |

|

产权比率 % |

133.65 |

129.19 |

4.46 |

|

已获利息倍数 |

4.45 |

2.80 |

1.65 |

|

二 、营运能力指标 |

|

|

|

|

应收帐款周转率(次) |

7.01 |

6.66 |

0.35 |

|

存货周转率 (次) |

7.70 |

3.72 |

3.98 |

|

流动资产周转率(次) |

0.73 |

0.75 |

-0.03 |

|

流动资产构成比率(%) |

39.41 |

41.64 |

-2.23 |

|

总资产周转率 (次) |

0.29 |

0.31 |

-0.03 |

|

三、盈利能力指标 |

|

|

|

|

主营业务利润率 % |

8.77 |

4.84 |

3.93 |

|

成本费用利润率 % |

9.07 |

5.08 |

3.99 |

|

总资产报酬率 % |

3.24 |

2.37 |

0.87 |

|

净资产收益率 % |

5.87 |

3.49 |

2.38 |

|

四、发展能力分析 |

|

|

|

|

销售增长率 % |

-4.29 |

26.42 |

-30.71 |

|

总资产增长率 % |

4.98 |

27.09 |

-22.11 |

▲ 从2009年1-5月统计数据看,纤维素纤维原料及纤维制造行业运行质量较去年同期相比略有好转,从基本数据看行业运行基本正常。

表15 化纤浆粕制造行业运行指标对比表

|

|

2009年1-5月 |

去年同期 |

同比增减 |

|

一、 偿债能力指标 |

|

|

|

|

资产负债率 % |

62.98 |

61.04 |

1.94 |

|

产权比率 % |

170.14 |

156.68 |

13.45 |

|

已获利息倍数 |

3.76 |

3.70 |

0.05 |

|

二 、营运能力指标 |

|

|

|

|

应收帐款周转率(次) |

9.39 |

7.20 |

2.18 |

|

存货周转率 (次) |

8.44 |

5.54 |

2.90 |

|

流动资产周转率(次) |

1.37 |

1.36 |

0.01 |

|

流动资产构成比率(%) |

44.72 |

52.11 |

-7.39 |

|

总资产周转率 (次) |

0.61 |

0.71 |

-0.10 |

|

三、盈利能力指标 |

|

|

|

|

主营业务利润率 % |

3.85 |

4.74 |

-0.89 |

|

成本费用利润率 % |

4.00 |

4.97 |

-0.97 |

|

总资产报酬率 % |

3.22 |

4.60 |

-1.38 |

|

净资产收益率 % |

6.38 |

8.62 |

-2.24 |

|

四、发展能力分析 |

|

|

|

|

销售增长率 % |

-4.68 |

62.98 |

-67.66 |

|

总资产增长率 % |

10.16 |

45.11 |

-34.95 |

▲ 从2009年1-5月统计数据看,化纤浆粕制造行业运行质量较去年同期相比较差,但从基本数据看行业运行基本正常。

2、简单成本分析

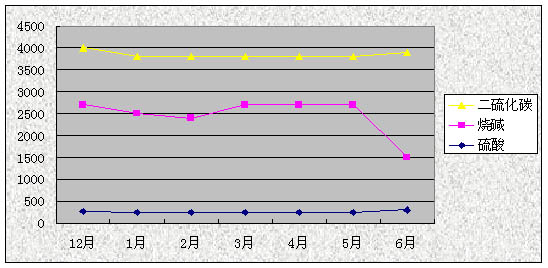

① 化工原料价格

表16 化工原料价格表

单位: 元/吨

|

|

12月 |

1月 |

2月 |

3月 |

4月 |

5月 |

6月 |

|

硫酸 |

270 |

250 |

250 |

250 |

250 |

250 |

300 |

|

烧碱 |

2700 |

2500 |

2400 |

2700 |

2700 |

2700 |

1500 |

|

二硫化碳 |

4000 |

3800 |

3800 |

3800 |

3800 |

3800 |

3900 |

$next$

2009年1-5月主要化工原料价格曲线图

▲ 硫酸 年初行业均价250元/吨,2-3月呈上升趋势,至5月价格基本保持平稳,价格东中部较低,北部、西部略高。

▲ 烧碱 价格年初2500-3000元/吨,至5月价格基本保持平稳,6月价格大幅下降。

▲ 二硫化碳 价格年初3800-40000元/吨,2-3月份先降后升,至6月价格基本保持平稳。

企业由于地理位置的差异原材料价格差异较大,硫酸250-800元/吨,烧碱2000-2700元/吨,二硫化碳3600-4000元/吨,水0.5-4元/吨,电0.5-1元/吨,汽130-240元/吨,硫酸锌、油剂等差异较小。

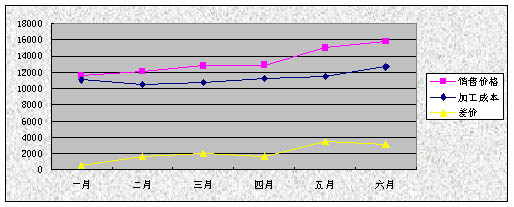

② 纤维加工成本分析

表17 短纤(1.5X38)加工成本估算

单位: 元/吨

|

|

一月 |

二月 |

三月 |

四月 |

五月 |

六月 |

均价 |

|

加工成本 |

11059 |

10483 |

10737 |

11211 |

11520 |

12658 |

11278 |

|

销售价格 |

11600 |

12100 |

12800 |

12900 |

15000 |

15800 |

13367 |

|

差价 |

541 |

1617 |

2063 |

1689 |

3480 |

3142 |

2089 |

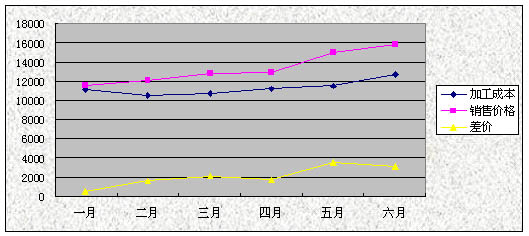

2009年1-6月短纤成本曲线图

▲ 短纤产品行业1-6月平均成本估算(原料采用上月价格),车间加工成本约在11300左右。短纤维行业平均税费及营销等费用约在1000元/吨左右。根据企业情况略有差异。因此,完全成本估算约12300元/吨。净利1089元/吨。

表18 短纤企业实例

单位: 元/吨

|

|

一月 |

二月 |

三月 |

四月 |

五月 |

六月 |

均价 |

|

加工成本 |

10805 |

10250 |

10506 |

10961 |

11267 |

11921 |

10952 |

|

销售价格 |

11600 |

12100 |

12800 |

12900 |

15000 |

15800 |

13367 |

|

差价 |

795 |

1850 |

2294 |

1939 |

3733 |

3879 |

2415 |

2009年1-6月样本短纤成本曲线图

▲ 该企业平均成本约12452元/吨,净利1415元/吨。

表19长丝120D加工成本估算(平均)

单位: 元/吨

|

|

一月 |

二月 |

三月 |

四月 |

五月 |

六月 |

均价 |

|

加工成本 |

22392 |

21729 |

22187 |

22515 |

22515 |

23174 |

22419 |

|

销售价格 |

30600 |

30600 |

31000 |

31300 |

31700 |

32500 |

31283 |

|

价差 |

8208 |

8871 |

8813 |

8785 |

9185 |

9326 |

8864.7 |

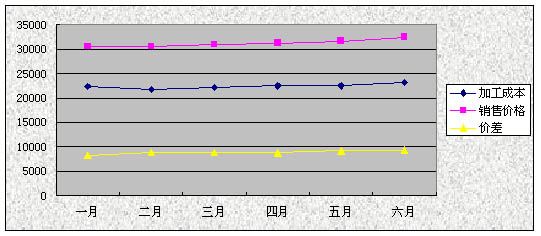

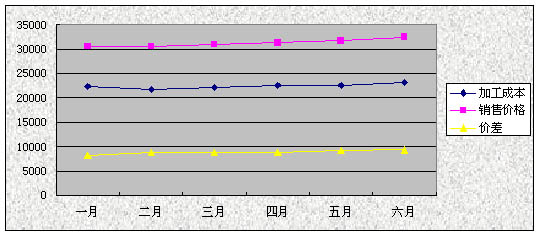

2009年1-6月长丝成本曲线图

▲ 长丝120D产品1-6月平均成本估算(原料采用上月价格),车间加工成本约在22400左右。短纤维行业平均税费及营销等费用约在7000元/吨左右。根据企业情况略有差异。因此,该规格产品完全成本估算约29400元/吨。净利1883元/吨。长丝产品规格较多,档差较大,成本估算误差较大。

表20 长丝企业实例

单位: 元/吨

|

|

一月 |

二月 |

三月 |

四月 |

五月 |

六月 |

均价 |

|

加工成本 |

21141 |

19472 |

20119 |

19876 |

19768 |

20314 |

20115 |

|

销售价格 |

30600 |

30600 |

31000 |

31300 |

31700 |

32500 |

31283 |

|

价差 |

9459 |

11128 |

10881 |

11424 |

11932 |

12186 |

11168 |

2009年1-6月长丝样本企业成本曲线图

▲ 该企业本产品平均成本约27115元/吨,净利4123元/吨。

经初步了解,棉浆生产企业原料采购一般情况,是在上一年度棉花收购后至春节前的一个阶段约采购全年所需原料的百分之三十到四十左右,其余视市场情况提前半月左右采购。浆粕原料的采购价格对纤维成本影响较大。

③ 纤维行业利润分析

根据国家统计局统计,人造纤维(纤维素纤维)制造业,企业户数159家,1-5月实现主营业务收入131.17亿元,同比减少5.88 亿元,减幅 4.29%;实现利润总额11.5亿元,同比增加4.86亿元,增幅73.2 %。(数据差异性较大,企业家数包含其他行业企业,主营业务收入含粘胶纤维生产企业的其他产品)

实际统计该行业长丝生产企业16家(其中龙马、丹东、华隆、杭州4家企业停产),产能约20万吨。短纤生产企业31家(其中丹东、内蒙古、安阳、张家港澳阳4家企业停产),产能162万吨。约47家纤维生产企业。

1-5月纤维生产量60.45万吨(其中长丝约7.9万吨,短纤52.55万吨),估算销售收入约94亿元(按主要品种平均销售价格统计,其中长丝约24亿元,短纤约70亿元);利润总额约7.2亿元(其中长丝约1.5亿元,短纤约5.7亿元);长丝利润率为6.25%,短纤为利润率8.14%(其中样板企业长丝13.18%,短纤10.59%)

根据简单数据估算。至5月份纤维生产企业已全面赢利,由于采购原料和产品价格不同,企业赢利水平略有差异。

未统计长丝其他规格产品赢利空间,有于粗旦产品消耗差异较小,销售价格相对较低,利润空间相对较小。

4、市场评价

市场地位:我国粘胶短纤生产规模、产品水平的提高,在国际市场占主导地位。

技术进步:各种差别化纤维品种的增加,(如:有色、细旦、阻燃、抗菌、髙湿模量、竹浆纤维等),筒纱染色水平提高,粘胶纤维面料后整理技术水平提高,

需求增加:各种混纺产品增加,特别是针织纱大量使用,人棉布用途扩展,如革基布大量采用。理论计算纤维加工量增加混纺比例1%,将增加需求10-20万吨短纤。

流行引导:纤维的优势,得到服装设计师的推崇,带动了消费需求。

加工成本差异:原料价格相对产品销售价格有较宽松的空间,加工销售人棉纱有利润空间,棉纱加工消耗高约1:1.2即加工一吨棉纱需1.2吨棉花,而人棉纱约为1:1。且加工人棉纱,工作环境会得到大大改善。

棉花价格差异:棉花价格相对较高,现政府有条件发放150万吨国储棉,估计到企业价格也不低于13000元/吨,下一步拟发放70万吨棉花进口配额,由于存在滑准税价格也不会低。加工棉纱无利可图。

关税壁垒:由于美棉价格低于国内棉花价格约3000元/吨,且我国棉纺织品关税差异和配额限制,棉纺织品出口无竞争力。限制了棉纺加工业。

行业自律:正确认识,了解市场需求,通过自行调节,平衡供求关系,稳步回归了产品价格。

四、未来预测

目前,国内原料及化工料价格基本稳定,烧碱价格大幅走低,其余近期不会有大的变化。产品近两月会继续保持供需平衡。从目前市场情况分析,产品会在目前价位徘徊的局面将持续下去,今年新增产能将会逐步形成,对市场价格会有一定冲击。9月以后,随着产品销售旺季的到来,基本数据同比均会有所增加,行业全年利税总额将超过15亿元。