2008年中国化纤行业运行分析与2009年运行预测(下)

二、行业运行存在的主要问题

1、化纤主要原料价格大幅波动,企业经营风险明显加大

2008年,世界石油价格的走势可以说是大起大落,自年初开始快速上涨,7月上旬达近年高点,突破140美元/桶,之后一路狂跌,到年底已多次跌破40美元/桶。

原油价格的大幅波动,对化纤行业影响很大,特别是造成合纤原料价格的大幅波动,增加了企业对原料的判断和操作难度,加大了企业经营风险。而且原料价格的快速下跌,直接造成企业现金流失,以聚酯原料PTA、EG为例,进口周期在25-40天,国产库存周期一般在7-15天,在这期间,库存原料每吨损失就上千元甚至更多。

图8 2007-2008年世界原油价格走势图

(图9)PTA价格年初为7000元/吨,5月份快速上涨,6月中旬最高达9700元/吨,随后一路下跌,11月中旬跌至全年最低价4300元/吨,年底小幅反弹到5100元/吨,全年跌幅30%。

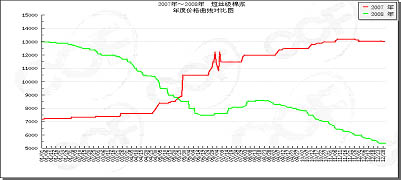

图9 2007/2008年PTA价格对比图

(图10)EG价格总体呈下降趋势,其间有小幅波动,年初为12500元/吨,11月中旬跌至全年最低价3550元/吨,年底小幅反弹到4000元/吨,全年跌幅68%。

图10 2007/2008年EG价格对比图

(图11)CPL价格也是一路下跌,但急剧下跌是集中在8月初到11月中,跌幅超过50%,全年从23000元/吨降至10500元/吨,跌幅达到54%。

图11 2007/2008年CPL价格对比图

$next$

(图12)AN价格在前三季度还非常稳定,但终没能抗住原油价格下跌的压力,从9月底开始快速下跌,年底跌至7000元/吨,全年跌幅53%。

图12 2007/2008年AN价格对比图

(图13)人纤原料价格也有较大幅度下跌,以短丝级棉浆为例,由于2007年粘胶行情很好,原料价格也随之水涨船高,到2007年底和2008年初时,短丝级棉浆涨到一个不太正常的水平,达到13000元/吨,但2008年受下游需求萎靡的影响,出现了价格回归,7月份小幅反弹后继续下跌,到年底已跌至5500元/吨,全年跌幅超过57%。

图13 2007/2008年短丝级棉浆价格对比图

图8-图13来源:CCF

(表12)2008年,主要合纤原料共计进口1323万吨,减少5.95%;进口均价增长6.51%。进口数量最多的仍是对苯二甲酸,达594万吨,占进口总量的44.9%;其次是乙二醇522万吨,占39.4%;增长较快的是聚酰胺切片,增加11.2%,进口77.51万吨。

全部主要合纤原料进口均价有不同程度的提高,其中丙烯腈和聚酯切片涨幅超过10%,其他品种涨幅在10%以下。

表12 2008年主要合纤原料进口量价对比

单位:万吨 美元/吨

|

|

2008年 |

2007年 |

同比增减% | |||

|

数 量 |

均 价 |

数 量 |

均 价 |

数 量 |

均 价 | |

|

主要原料总计 |

1322.76 |

1154.60 |

1406.48 |

1084.04 |

-5.95% |

6.51% |

|

乙 二 醇 |

521.63 |

1011.84 |

480.04 |

1009.87 |

8.67% |

0.20% |

|

对苯二甲酸 |

594.17 |

896.33 |

698.82 |

878.91 |

-14.97% |

1.98% |

|

66 盐 |

1.25 |

2242.42 |

2.06 |

2193.08 |

-39.59% |

2.25% |

|

丙 烯 腈 |

28.52 |

1931.14 |

43.55 |

1660.41 |

-34.51% |

16.31% |

|

己 内 酰 胺 |

45.01 |

2408.76 |

47.25 |

2330.23 |

-4.73% |

3.37% |

|

聚酰胺切片 |

77.51 |

2878.06 |

69.71 |

2722.69 |

11.20% |

5.71% |

|

聚 酯 切 片 |

25.20 |

1411.55 |

33.25 |

1254.87 |

-24.21% |

12.49% |

资料来源:海关总署

(表13)2008年,主要人纤原料进口60.49万吨,同比减少12.55%,而进口均价大幅提高20.84%。其中进口数量最多的仍是人纤木浆,进口量达49.86万吨,同比减少5.41%,占进口总量比例超过82.4%;棉短绒进口7.48万吨,同比减少40.49%,占进口总量的12.37%。

表13 2008年主要人纤原料进口情况

单位:万吨 美元/吨

|

|

2008年 |

2007年 |

同比增减% | |||

|

数 量 |

均 价 |

数 量 |

均 价 |

数 量 |

均 价 | |

|

主要原料总计 |

60.49 |

1059.17 |

69.17 |

876.50 |

-12.55% |

20.84% |

|

棉短绒 |

7.48 |

527.83 |

12.58 |

364.01 |

-40.49% |

45.00% |

|

人纤棉浆 |

0.45 |

865.62 |

0.45 |

779.54 |

0.41% |

11.04% |

|

人纤木浆 |

49.86 |

1163.29 |

52.71 |

1020.04 |

-5.41% |

14.04% |

|

其它纤维素浆 |

2.69 |

640.69 |

3.43 |

562.82 |

-21.50% |

13.84% |

资料来源:海关总署

2、纺织品服装生产、出口增速减缓,对化纤产品的需求增长减弱

1-11月,纺织行业实际完成:工业总产值31623亿元,增长14.33%,增速下降8.2个百分点;主营业务收入30207亿元,增长13.8%,增速下降8.67个百分点;利润总额1042亿元,减少1.78%,增速下降38.77个百分点;出口交货值7176亿元,增长5.85%,增速下降7.89个百分点。

2008年全年纺织品服装出口总额1896亿美元,增长7.98%,增速下降11.13个百分点。

化纤下游相关7大品种产量中只有绒线和呢绒的增速分别提高了18.13和3.96个百分点,其他品种产量增速均出现不同程度的大幅下降,其中纱线下降8.59个百分点,纯化纤布下降2.99个百分点,混纺交织布下降2.33个百分点。

表14 化纤下游主要相关品种产量增速变化表

|

品 种 |

单位 |

2008年

(万吨) |

同比增长 |

增速同比

(个百分点) |

|

纱 线 |

万吨 |

2148.92 |

8.10% |

-8.59 |

|

混纺交织布 |

亿米 |

81.23 |

1.56% |

-2.33 |

|

纯化纤布 |

亿米 |

159.11 |

6.87% |

-2.99 |

|

帘子布 |

万吨 |

48.90 |

8.59% |

-7.55 |

|

绒线(毛线) |

万吨 |

30.42 |

0.01% |

18.13 |

|

呢 绒 |

亿米 |

6.95 |

5.76% |

3.96 |

|

丝织品 |

亿米 |

127.50 |

-4.10% |

-5.28 |

资料来源:国家统计局

2008年,化纤纺织品、针织品共计出口631.48万吨,同比增长11%,但增速大幅回落35.66个百分点。其中化纤纺织品出口量增长2.31%,下降7.88个百分点,化纤针织品出口量虽然快速增长28.42%,但增速大幅回落了308个百分点。

表15 2008年化纤制纺织品、针织品出口情况

单位:万吨 亿美元

|

|

数 量 |

同比增 |

金 额 |

同比增 |

|

1.化纤纺织品 |

388.38 |

2.31% |

191.68 |

13.67% |

|

其中:面料 |

209.89 |

1.04% |

102.18 |

12.37% |

|

1.1 长丝纺织品 |

218.02 |

5.68% |

113.40 |

13.65% |

|

其中:长丝面料 |

110.59 |

2.71% |

58.83 |

12.40% |

|

1.2 短纤纺织品 |

170.36 |

-1.70% |

78.28 |

13.70% |

|

其中:短纤面料 |

99.30 |

-0.75% |

43.35 |

12.33% |

|

2.化纤针织品 |

243.10 |

28.42% |

26.23 |

31.02% |

|

1+2总计 |

631.48 |

11.00% |

217.91 |

15.51% |

资料来源:海关总署、中国化纤工业协会

$next$

3、人民币升值过快,出口退税政策调整,对行业出口影响很大

自2005年7月21日起,人民币就踏上了升值的漫漫征途,直到2008年下半年,人民币对美元汇率才基本稳定在6.84左右,至此人民币累计升值幅度已经超过20%。特别是2008年上半年,人民币升值速度明显加快,半年升值幅度近6.5%。化纤产品议价能力有限,人民币持续升值对行业出口影响很大,大大削弱了产品的国际竞争优势,同时也造成较大汇兑损失。

图14、人民币对美元汇率中间价变化图

资料来源:中国人民银行

另外,出口退税政策的调整对粘胶行业影响巨大。2007年7月1日起,粘胶纤维及其主要下游制品出口退税率一次性下调了6个百分点,对粘胶纤维行业及其相关下游行业造成很大打击。虽然从今年11月1日起,粘胶纤维及制品的出口退税率一次性上调至14%,但从11、12月份出口数据来看,并没有达到预期的效果。

4、货币从紧政策对中小化纤企业影响很大,企业融资难,财务成本大幅增加

银行信贷规模的紧缩,在一定程度上必将带来资金需求满足度的下降。2008年前三季度,随着多次加息、上调存款准备金率、严格控制货币信贷总量和投放节奏等一系列措施的实施,宏观调控的累积效应逐步显现,银根趋紧不可避免给企业特别是中小企业融资带来一定影响。10月份以后,贷款政策转向适度宽松,但行业运行不利、效益大幅下滑,普遍造成银行惜贷现象严重,少部分企业因为银行收缩信贷已经出现资金链断裂的情况或已经处于高度风险状态。

5、部分化纤品种出口增长很快,国际贸易摩擦可能会迅速加剧

近几年,由于化纤产品市场竞争力不断提高,出口数量快速增加,遭受的出口贸易摩擦越来越多,被诉产品范围也越来越广。2008年化纤出口量继续同比增加10.7%,部分品种的出口增速依然较高。因此,行业要加强出口自律及出口预警,避免或化解国际贸易摩擦。

6、新劳动法的实施造成企业用工成本大幅增加

2008年1月1日开始实施的新《劳动合同法》,加大了企业员工在工资、福利、保险等方面的保障,企业用工成本因此增加,这也是企业经营成本增加的一个重要因素。但在目前化纤市场是买方市场的条件下,由于供大于求,企业很难把成本传递下去,最终会导致企业利润减少。对于部分难以消化成本上涨的企业,可能会面临停产甚至破产。

三、政策建议

鉴于以上分析,为了化纤行业能够平稳健康发展,我协会建议:

1、继续出台新的宏观调控政策,扶持产业调整发展

在目前全球性经济危机的形势下,国家已经出台了多项刺激政策全力保增长,但对纺织化纤行业的作用还不明显。2009年2月4日,国务院审议并原则通过了纺织工业调整振兴规划,这给困境中的纺织行业注入一剂强心剂,但如何有效推动行业发展和结构调整,建议尽快出台实施细则和具体的政策措施,扶持纺织化纤行业渡过难关。

2、对部分化纤原料实施公开暂定税率,减少生产成本

在年底国务院税则委发布的《2009年关税实施方案》中,已将CPL进口税率由原来的9%降至5%(暂定税率),AN和PTMEG继续执行3%的暂定税率。但仍有部分化纤原料与其对应的纤维进口关税存在明显倒挂,特别是占化纤总量80%以上的聚酯涤纶行业,建议以公开暂定税率的形式将PTA和MEG进口税率降至5%。

3、尽快推出MEG期货合约上市,稳定市场行情

2007年年底中国化纤工业协会已经与上海期货交易所共同完成MEG期货合约上市可行性研究报告。建议尽快上市,满足市场需求,减少国内市场的大幅波动。

4、进一步加强出口预警机制,规范出口竞争秩序

我协会将利用充实的数据资源,加强对出口产品的数量、价格监测,对可能发生的反倾销指控提前预警并及时制订相应对策,争取产业保护的主动权。推动行业自律和自制,规范引导出口秩序,防止出口的恶性竞争。

$next$

四、2009年行业运行预测

联合国在2009年1月15日发布的《2009年世界经济形势与展望》报告中预计,世界生产总值的增长预计将从2008年的2.5%下降到1.0%,发达国家生产总值将在2009年下降0.5%,发展中国家的增长速度将从2008年的5.9%放缓到4.6%。报告认为,在2009年,中国将成为亚太地区以及全球经济的增长动力,中国为2008年全球经济增长贡献了大约22%,2009年很可能贡献更大,但中国的经济增长速度也在放缓,预计2009年将会下降到8%。

2009年1月28日,国际货币基金组织不得不第二次下调2009年世界经济增长预期,2009年世界经济增速将下降至0.5%,这将是第二次世界大战以来的最低增长率。先进经济体正在遭受第二次世界大战以来最严重的经济衰退,预计2009年下滑2%,其中美国经济下滑1.6%。新兴和发展中经济体的增长预计将从2008年的6.25%大幅放缓至2009年的3.25%,中国将是较快战胜金融危机的国家之一,2009年中国经济可望增长6.7% 。

另一权威机构世界银行预计,2008年世界经济将实际增长2.5%,2009年将显著放慢至0.9%,同时也调低了对中国经济增长的预期,预计将降至7.5%。但林毅夫、布兰查德以及弗雷德·伯格斯滕三位享有国际盛誉的经济学家说,如果全球应对措施得力,世界经济增长或将出现“U”型转折。

从行业实际运行情况看,2008年下半年各行业开工率均出现较大幅度下降,个别行业如粘胶长丝、腈纶行业已经降至50%左右。从市场销售情况看,下游市场需求整体表现依旧低迷,化纤主要原料价格虽然随着原油价格下降在较快下降,但化纤产品价格也在快速下降,企业生产成本压力无法得到缓解。目前部分产品如锦纶切片、氨纶、腈纶、粘胶等都处于亏损经营状态。预计2009年,至少是上半年,行业仍将延续这种困难局面。

当前化纤行业的整体应对策略是“冷静观察、积极应对、优化结构、创新发展”。行业要树立信心,团结一致,积极应对。我们也要看到,2009年行业运行与发展也有不少有利因素。

首先,中国经济增长的基本面没有改变。胡主席在23日中央政治局集体学习时,讲话中指出:当前,世界经济形势严峻复杂,国际金融危机尚未见底,我国经济增长下行压力加大。越是困难的时候,越是要坚定信心。要全面分析形势,准确把握和充分运用我国经济发展的有利条件。一是我国经济发展的基本态势没有发生根本变化,中央及时采取积极的财政政策和适度宽松的货币政策,果断出台一系列应对国际金融危机冲击的有针对性的政策措施,我国经济在世界各国经济增长中仍然处在前列。二是我国经济发展的优势条件没有发生根本变化,我国社会主义市场经济体制已基本建立,改革开放30年的持续快速发展为我国打下了应对各种风险和挑战的坚实物质基础。三是我国工业化、城镇化加快发展的趋势没有发生根本变化,我国经济发展的内在动力依然强劲。四是我国发展的外部环境没有发生根本变化,和平、发展、合作仍然是当今世界的潮流,全球经济面临的调整和重组也为我国经济发展带来的新的机遇。

其次,国家宏观调控方向已转向“保经济增长”。2008年下半年以来,国家已经实施积极的财政政策和适度宽松的货币政策,并已陆续出台了许多刺激经济增长的具体举措例如4万亿投资计划等,还专门制定了《2009-2011年纺织工业振兴规划》,化纤的振兴计划内容也包括在内。对化纤行业而言,这些都是今年行业运行发展的基础性保障。

第三,更为重要的是,改革开放三十年特别是最近十年来,我国化纤行业形成的先进优质产能依然存在,行业的整体竞争力依然存在,行业内已经成长起来一大批实力雄厚的大型骨干企业集团,这是参与国际市场竞争的主导力量,也是确保行业今年平稳运行的中坚力量。

第四,多年来,行业已经积累了有效应对各种困难的经验和手段,特别是在推动行业自律和规范市场秩序方面拥有丰富的实践经验。

总的来说,2009年将是化纤行业困难的一年,也是行业进入全面调整的一年。当前,国际、国内经济形势与行业具体走势还不太明朗,还存在继续恶化的可能。在此严峻形势下,大力维护化纤市场稳定,保证企业正常生产经营,就是保就业、保民生,就是在行业实践以人为本的科学发展观的具体体现。

信心和团结是化纤行业应对当前各种困难的有力法宝。因此,大家一定要树立信心,团结一致,坚持不懈,共渡难关。我们相信,有国家的大力支持,有行业的共同努力,有企业的精诚团结,化纤行业就一定能够渡过难关,重铸辉煌。

2009年化纤行业运行具体预测:

1、市场:受全球经济危机蔓延的影响,预计原油价格维持低位振荡局面,下半年有可能恢复性上涨,国内外纺织需求在各国刺激消费的政策下,下半年亦有可能小幅增加,因此预计化纤产品市场价格将保持前低后高小幅上扬的走势。

2、产量:略有增长,预计产量将达2450万吨,增长2%左右。

3、进口量:继续下降,但降幅减小,预计进口65万吨,下降20%左右。

4、出口量:继续增长,预计出口185万吨,增长8%左右。

5、经济效益:基本与上年持平或略有增长,预计35-40亿元之间。

6、运行质量:基本与上年相同或略有好转。