2011年一季度中国化纤行业运行分析及全年预测

中国化学纤维工业协会

一、 一季度化纤行业运行情况

1.市场行情

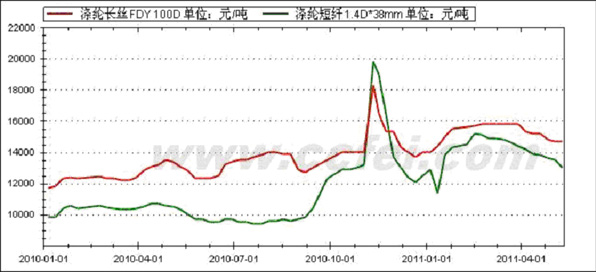

进入2011年以来,化纤产品市场基本呈先升后降的走势,大部分化纤产品价格于1月份至3月中旬小幅攀升,3月中旬以后逐渐回落。以涤纶为例:

1月份,涤纶长丝在原料价格上涨的推动下快速上扬,涤纶短纤在短暂下调后也呈现快速上涨行情;2月份至3月中涨势放缓,涤纶工厂库存压力、资金压力也明显增加,下游织造行业开工恢复缓慢,对涤纶需求有一定影响,3月下半月至今,涤纶产品价格明显下滑。

图1 2010-2011.5.12涤纶长丝和涤纶短纤价格走势图

2.产量较快增长

2.产量较快增长

表1 2011年1-3月化纤行业生产情况

1-3月,化纤生产保持较快增长。产量772.67万吨,同比增长17.95%。其中涤纶628.02万吨,增长20.96%;锦纶38.21万吨,增长10.61%;腈纶18.87万吨,增长8.15%;氨纶6.16万吨,与去年同期基本持平。由于今年统计项目有所调整,粘胶纤维分为粘胶短纤和粘胶长丝,但产量数比实际情况明显偏小。

3.进口量小幅增长

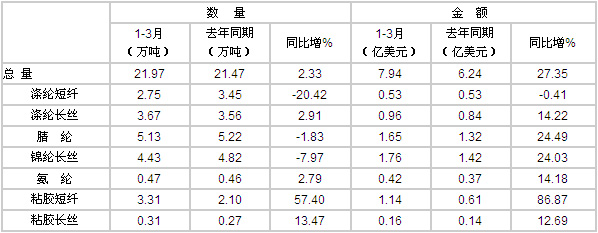

1-3月,累计进口化纤21.97万吨,同比小幅增加2.33%,而进口金额则大幅增加27.35%,说明进口价格明显提高。分品种看,粘胶短纤进口量同比迅速增长57.4%,涤纶长丝和氨纶进口量分别小幅增长2.91%和2.79%,而涤纶短纤、锦纶长丝和腈纶进口量则有不同程度的减少,同比分别减少20.42%、7.97%和1.83%。

表2 2011年1-3月化纤行业进口情况

$next$

4.出口量迅速增长

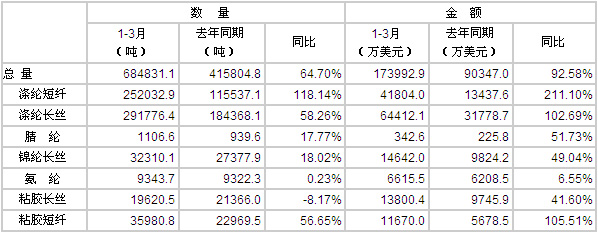

1-3月,化纤出口迅速增加,出口量达到68.48万吨,同比增长64.7%,出口金额也大幅增长92.58%。分品种看,涤纶短纤和涤纶长丝出口量增幅分别高达118.14%和58.26%,粘胶短纤出口量增幅也高达56.65%,锦纶长丝增长18.02%,氨纶出口量与去年同期基本持平,粘胶长丝出口量则减少8.17%。1-3月份化纤产品净出口46.51万吨。

表3 2011年1-3月化纤行业出口情况

5.产销率有所下降

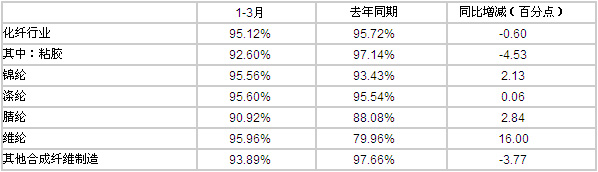

表4 2011年1-3月化纤行业产销情况

1-3月,化纤行业平均产销率为95.12%,同比略降0.6个百分点。涤纶行业为95.6%,基本与去年同期持平;粘胶行业仅92.6%,同比下降4.53个百分点;其他合成纤维行业为93.89%,同比下降3.77个百分点。反映出产销衔接不畅。

6.固定资产投资额迅速增长

近两年,化纤行业投资热情高涨。1-3月,化纤行业施工项目数达到383个,新开工项目132个,实际完成投资额128.7亿元,同比迅速增加1.1倍。锦纶、涤纶和其他合成纤维行业的固定资产投资额增幅均超过了1倍。

表5 2011年1-3月化纤行业固定资产投资情况

7.经济效益继续大幅增长

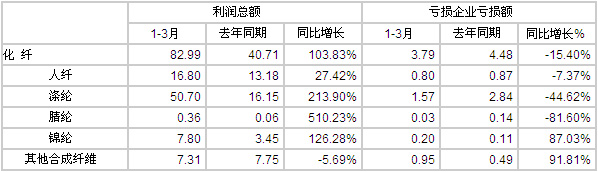

1-3月,化纤行业实现利润总额82.99亿元,同比大幅增加1.04倍;亏损企业亏损额3.79亿元,同比减少15.4%;全行业亏损面14.29%。分行业看:涤纶行业实现利润50.7亿元,同比大幅增加2.14倍,占全行业利润的61.1%;人纤行业16.8亿元,同比增加27.42%,占全行业的20.24%;锦纶行业利润总额也大幅增长1.26倍,达到7.8亿元;腈纶行业微利0.36亿元,但增幅高达5.1倍;其他合成纤维行业利润小幅减少5.69%。

表6 2011年1-3月化纤行业经济效益情况

单位:亿元

8.运行质量继续好转

1-3月份,化纤行业实现:工业总产值1437.14亿元,同比大幅增长40.46%;主营业务收入1371.37亿元,大幅增长39.02%。

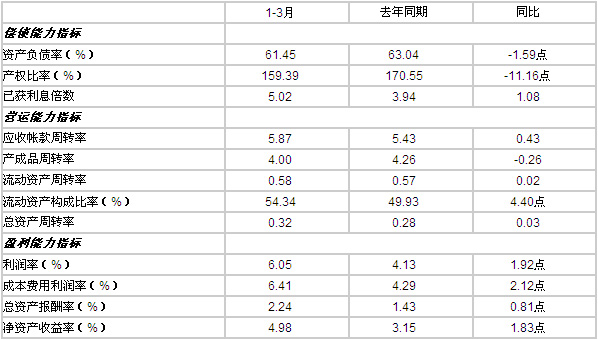

从行业跟踪的运行质量指标看,行业偿债能力、营运能力、盈利能力均有明显提高,特别是利润率提高1.92个百分点,达到6.05%,高出纺织全行业平均水平0.91个百分点。

表7 2011年1-3月化纤行业运行质量指标对比表

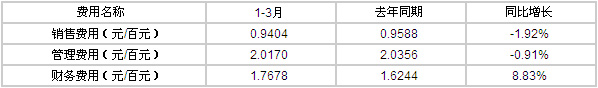

化纤行业每百元销售收入计三项费用中,销售费用和管理费用同比分别小幅下降1.92%、0.91%,但财务费用提高了8.83%。

$next$

表8 2011年1-3月化纤全行业每百元销售收入费用情况

二、 影响行业运行的主要因素

1.生产要素的影响

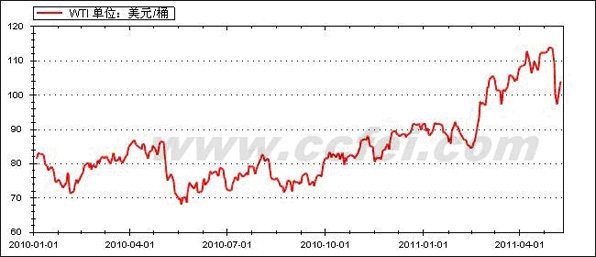

国际原油价格1月份小幅振荡盘整,2月下旬起,受中东地区和北非地区局势动荡的影响,原油价格快速上涨,3月3日WTI原油期价报收102.23美元/桶,这是该指标自2008年9月以来首次突破100美元/桶。 3月日本地震及核危机导致油价快速回调,但利比亚冲突升级以及中东紧张局势继续加重了原油供应的担忧,原油价格再次上行。4月份原油价格在110美元/桶上下波动,5月初出现快速回调。

图2 2010-2011.5.12 WTI价格走势图

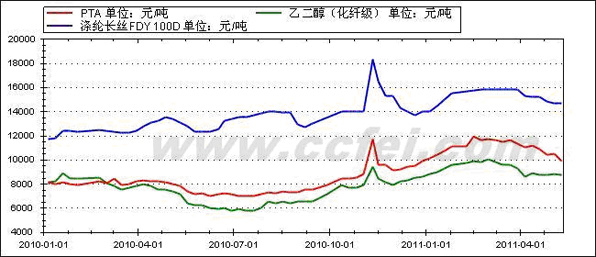

聚酯涤纶原料:在国际国内棉花价格高位攀升、PX供应紧张价格大涨的影响下,1月份PTA价格快速上涨。2月在原油价格大涨的推动下,PTA价格突破去年11月份的高点,但由于PX供应紧张局面有所缓和,下游聚酯涤纶行业销售难以提振,使得PTA价格冲高势头难以持续;进入3月份,受国家调控物价过快上涨、紧缩信贷资金等政策影响,棉花、PTA等纺织原料期货承压回调,PTA现货也快速下降;4月份,市场信心仍然不足,PTA价格重心继续下滑。EG价格走势与PTA基本一致,1月份强势走高,2月突破前期高点,3、4月份快速回落。

图3 2010-2011.5.12 PTA、EG与涤纶FDY价格走势对比图

1-3月,国内化纤原料依然短缺。主要合纤原料共计进口389.29万吨,与去年同期基本持平,其中进口量最大的是乙二醇,达170万吨,占合纤原料进口总量的43.67%;随着国内PTA产能的增长,进口PTA小幅下降4.09%,进口量为151.23万吨,占38.85%。主要人纤原料共计进口31.43万吨,同比小幅减少4.05%,其中人纤木浆进口25.07万吨,同比略增3.58%,占主要人纤原料进口总量的79.78%;棉短绒进口4.83万吨,大幅减少34.66%,占15.36%。

$next$

表9 2011年1-3月化纤行业原料进口情况

|

|

1-3月进口量(万吨)

|

去年同期(万吨)

|

同比

|

|

主要合纤原料总计

|

389.29

|

391.30

|

-0.51%

|

|

乙二醇

|

169.99

|

169.20

|

0.47%

|

|

对苯二甲酸

|

151.23

|

157.69

|

-4.09%

|

|

丙烯腈

|

16.39

|

9.69

|

69.18%

|

|

己内酰胺

|

16.07

|

17.73

|

-9.35%

|

|

聚酰胺切片

|

20.12

|

19.57

|

2.81%

|

|

聚酯切片

|

4.96

|

6.43

|

-22.91%

|

|

主要人纤原料总计

|

31.43

|

32.75

|

-4.05%

|

|

棉短绒

|

4.83

|

7.39

|

-34.66%

|

|

人纤棉浆

|

0.11

|

0.05

|

124.37%

|

|

人纤木浆

|

25.07

|

24.20

|

3.58%

|

|

其它纤维素浆

|

1.42

|

1.11

|

27.64%

|

2.下游市场需求的影响

化纤下游相关9大品种中,产量同比全部增长,其中主要品种:化纤纱增长16.65%,化纤布增长16.45%,无纺布、帘子布分别增长18.6%和8.01%。但与去年同期增速和去年全年增速相比,化纤纱、帘子布、无纺布和毛机织物的本期增速明显减缓。

表10 2011年1-3月化纤下游主要相关品种生产情况

3.棉花价格的影响

进入2011年,棉花价格继续走高,到3月份,受宏观政策的影响,价格开始回落。由于化纤短纤与棉花存在明显的替代关系,因此棉花价格的走势影响化纤短纤市场价格,特别是涤纶短纤、粘胶短纤与棉花价格走势有很强的相关性。

图4 涤纶短纤、粘胶短纤与棉花价格对比图

三、 2011年化纤行业全年预测

在国家调顺差及调控物价的措施下,同时供电形势亦不容乐观,纺织需求扩大或将受阻,化纤新增产能的投产对行业运行将形成一定冲击。

具体预测如下:

市场:化纤原料价格及棉花价格高位运行,将对化纤产品价格起到较强的支撑作用,下游需求能否有效增长是影响化纤市场走势的关键,但随着新增产能的释放,预计主要产品价格大幅上涨的可能性不大,行业内部将消化大部分原料上涨的成本。

产量:稳步增长,预计产量将达3300万吨,增长12%左右。

进口量:小幅减少,预计进口85万吨,减少5%左右。

出口量:继续增加,预计出口260万吨,增长35%左右。

经济效益:有所下降,预计利润总额约200~220亿元。

运行质量:可能有所转差。

|

品 种

|

单位

|

1-3月产量

|

同比

|

2010年1-3月增速

|

2010年1-12月增速

|

|

棉混纺纱

|

万吨

|

57.91

|

17.16%

|

14.12%

|

13.38%

|

|

化学纤维纱

|

万吨

|

94.34

|

16.65%

|

29.99%

|

22.88%

|

|

棉混纺布

|

亿米

|

21.55

|

20.41%

|

11.69%

|

16.73%

|

|

化学纤维布

|

亿米

|

29.96

|

16.45%

|

15.14%

|

15.11%

|

|

帘子布

|

万吨

|

11.90

|

8.01%

|

52.26%

|

22.35%

|

|

无纺布

|

万吨

|

36.37

|

18.60%

|

26.03%

|

24.23%

|

|

绒线(毛线)

|

万吨

|

7.66

|

17.38%

|

2.67%

|

5.63%

|

|

毛机织物(呢绒)

|

亿米

|

0.97

|

9.83%

|

15.46%

|

14.14%

|

|

蚕丝及交织机织物

|

亿米

|

1.41

|

10.07%

|

18.95%

|

0.64%

|